Wie im Artikel Schulden sind die Guthaben der Vermögen nachzulesen ist Geld heute faktisch als Schuld definiert und jedem Geldvermögen stehen Schulden in gleicher Höhe gegenüber. In diesem Beitrag geht es nun darum, wer was hat bzw. trägt und wie sinnvoll das gesamtwirtschaftlich ist.

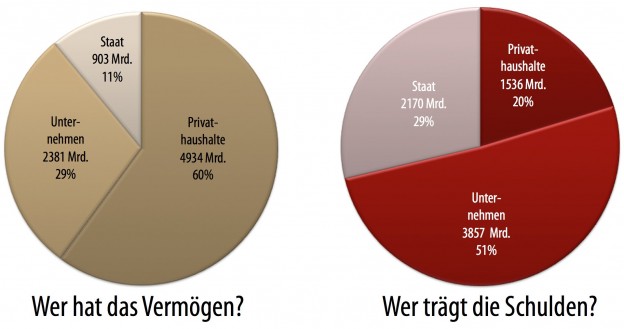

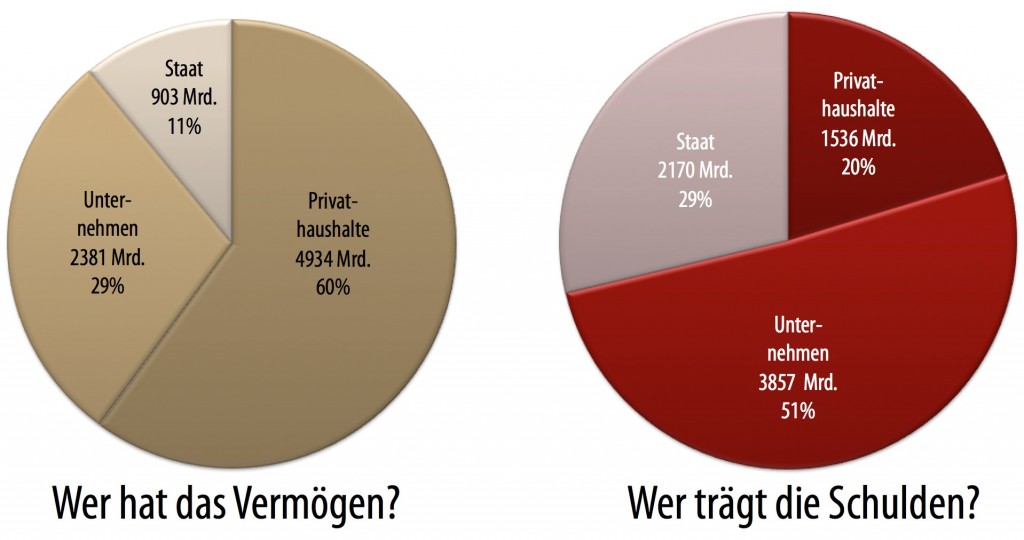

Aus den Daten der Bundesbank von 2010 ergibt sich also folgende Verteilung auf Haushaltsarten:

Die Unternehmen tragen also 51% der Schulden und Zinszahlungen, die Privatpersonen haben 60% des Vermögens und erhalten deutlich mehr Zinseinnahmen als sie zahlen. Das bedeutet gleichzeitig, dass der größte Anteil an Zinsen immer von den Arbeitsleistenden zu den Vermögensinhabern fließt. Es ist ein Umverteilungssystem, auch von Arm nach Reich.

Würden die Unternehmen 100% der Schulden tragen, gingen, nein wären alle Unternehmen in Konkurs. Wie gesund also die Unternehmen insgesamt sind, hängt auch stark davon ab, wie viel Prozent der Gesamtschuld sie tragen. Würden die Unternehmen z.B. mit durchschnittlich 80% verschuldet sein, würden sie im Durchschnitt keinen Kredit mehr bekommen, die horrenden Zinsen würden ihre Einnahmen schmälern und ihre Marktchancen zerstören, sie wären nicht kreditwürdig. Je höher die Schuldenrate der Unternehmen ist, desto größer ist auch der Selektionsprozess in der Wirtschaft.

Ebenso können Privatpersonen nicht beliebig verschuldet werden, denn sie verlieren bereits bei relativ kleinen Beträgen ihre Kreditwürdigkeit. Hier würden die Zinszahlungen von z.B. im Jahr 2008 gesamt 550 Mrd. Euro den für Konsum verfügbaren Einkommensanteil so mindern, dass die Nachfrage in der Wirtschaft zusammenbrechen würde und die Unternehmen in der Folge ebenfalls in Konkurs gingen.

Deshalb ist der Staat im heutigen schuldenbasierten volkswirtschaftlichen Finanzierungskonzept als Schuldner unerlässlich. Er trägt den Teil der Schulden, der notwendig ist, um das Ansparen von Geldvermögen von Privatpersonen zu ermöglichen.

Fängt nun auch noch der Staat an, Überschüsse erwirtschaften zu wollen, wie es die neoliberale Ideologie fordert, bleibt nur der Ausweg der Verschuldung des Auslands. Da alle Länder den selben Gesetzen des heutigen volkswirtschaftlichen Finanzierungskonzepts unterliegen, wird dort der Schuldenberg entsprechend stärker wachsen. Die Summe aller Handelsbilanzüberschüsse ist gleich der Summe aller Handelsbilanzdefizite. Würden alle Länder einen Gesamtüberschuss oder auch nur einen staatlichen Primärüberschuss anstreben, müssten sie Außerirdische finden, die sich bei den Ländern verschulden. Es ist also leider nicht möglich, dass, wie es beispielsweise Wolfgang Schäuble fordert, alle Länder Überschüsse erzielen können. In der Folge führt diese Ideologie in die beschleunigte Verschuldung anderer Staaten und eine immer größer werdende Ungleichverteilung in der Welt.

Der 2012 auf Euro-Ebene beschlossene „Fiskalpakt“ schreibt vor, dass beispielsweise der deutsche Staat jährlich 25 Mrd. Euro an Schulden zurückzahlen muss und sich jeder EU-Staat maximal mit 0,5% seines Bruttoinlandsproduktes verschulden darf. Jede keynsianische Krisenpolitik, die z.B. mit Roosevelts „New Deal“ die USA aus der schweren Depression (nach 1929) heraus gerettet hat, wird per Gesetz verboten. Das kann man nur als ignorante und fatale politische Maßnahme beschreiben. In Europa wird sie zur weiteren Eskalation führen.

Verteilung bei Privathaushalten

Doch nicht nur die Haushaltskategorien spielen eine Rolle. Auch innerhalb der Privatvermögen gibt es eine Verteilung, in der Tat eine radikal ungleiche Verteilung. Die Verteilung der Geldvermögen können Sie hier ansehen (aus rechtlichen Gründen keine Einbindung der Grafik auf diesem Blog).

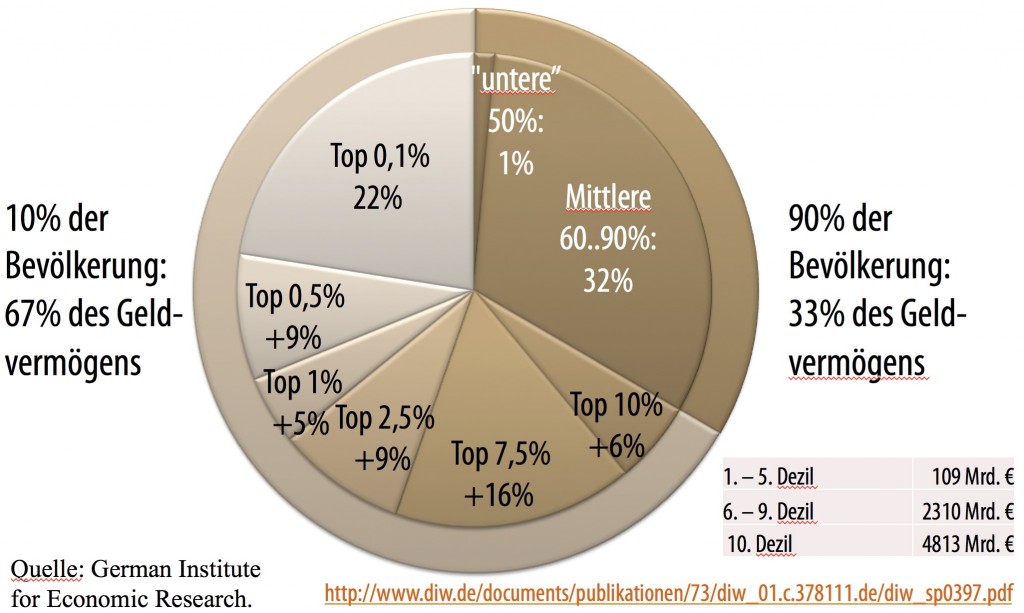

Die Netto-Gesamtvermögensverteilung sieht laut DIW so aus:

Vermögensverteilung in Deutschland, (c) Goodbye-Wahnsinn.de, Daten von: Deutsches Institut für Wirtschaftsforschung

Da es nur sehr wenig statistische Daten über die großen Vermögen gibt, z.B. fließt Vermögen in Steueroasen in keine solche Analyse ein, ist die Verteilungsberechnung des DIW eher stark untertrieben. Faktisch wird der Vermögensanteil der reichsten 1% noch einiges höher liegen.

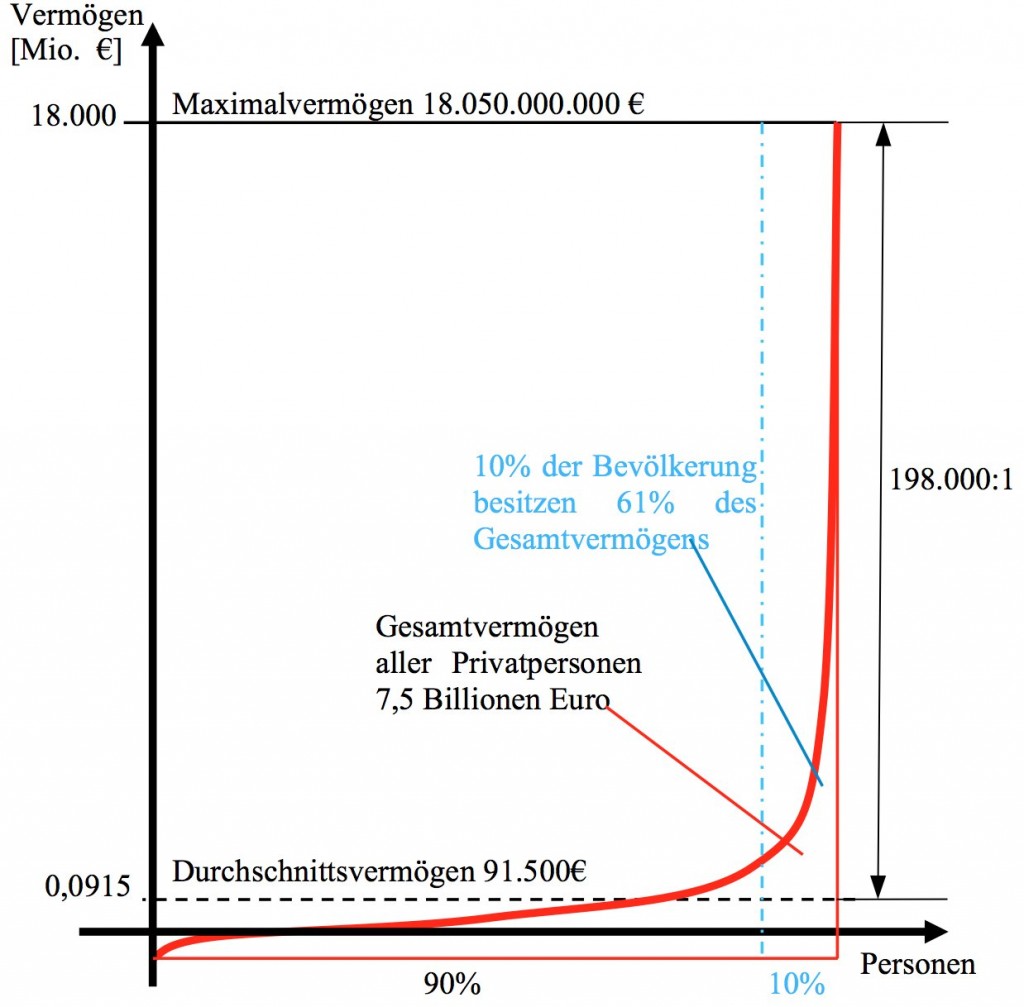

Verwendet man die bekannten Rahmendaten, ergibt sich folgende Darstellung für die Verteilung des Gesamtvermögens:

In den USA ist die Vermögensverteilung noch extremer als in Deutschland aber nicht so extrem wie z.B. in der Schweiz. Das Phänomen, seine Dimension und den Unterschied der Realität zur gängigen Vorstellung zu erklären ist eine Herausforderung, der sich diese ansehnlich dargestellte Vermögensverteilung in den USA widmet (Video):

International betrachtet wird es mit unserem Verstand unfassbar extrem: Nach einer Oxfam Studie besitzen die 85 reichsten Personen mehr als die Hälfte der Weltbevölkerung zusammen [FAZ].

Auswirkungen auf die Einkommensverteilung und die Volkswirtschaft

Der Anteil der Kapitaleinkünfte an der Volkswirtschaft ist von 6% im Jahr 1960 auf über ein Drittel 2015 angewachsen. Und das bedeutet zwangsläufig, dass der Anteil an Arbeitseinkommen und Sozialeinkommen an den Unternehmenseinnahmen heute nur noch c.a zwei Drittel beträgt. Das wiederum verursacht Störungen im Konsum – Produktionskreislauf. Das Geld, das als Vermögenseinkommen abgezweigt wird, wird zum großen Teil angelegt und nicht verkonsumiert. In der Folge muss die Kreditmenge immer stärker wachsen, damit die Wirtschaft nicht in eine Depressionsspirale gerät.

Neben der Gesamthöhe des Vermögenseinkommens muss natürlich auch deren Verteilung betrachtet werden. Es ist leicht nachvollziehbar, dass das Vermögenseinkommen proportional zum Vermögen ist, also erhalten die 10% reichsten Vermögensbesitzer auch mindestens 67% der Vermögenseinkünfte bzw. 85 Personen bekommen 50% des Welt-Vermögenseinkommens. Das wiederum führt zu immer extremer wachsenden Großvermögen, die in Konkurrenz zu den Vermögen der anderen Privatpersonen aber bezüglich Macht und Geldverteilung auch in Konkurrenz zur Staatengemeinschaft stehen.

Ein volkswirtschaftlich sinnvoller Ausweg wäre eine Vermögenssteuer mit hohem Freibetrag, wie sie Thomas Piketty fordert. Durch diese würde ein Teil des sonst aus dem BIP-Kreislauf* genommenen Vermögenseinkommens in den Wirtschaftszyklus zurückfließen und das Wachstum von Geldvermögen aus reinem Besitz heraus würde abgebremst oder gestoppt**.

Ein weiterer Ausweg wäre, das heutige Schuldgeldsystem endlich in Frage zu stellen und ein kaufkraftgedecktes Geld einzuführen. Das könnte durchaus ergänzend oder schrittweise erfolgen und wäre deshalb relativ risikofrei machbar. Die Hürde ist eher das fehlende Verständnis für die Zusammenhänge in Politik und Wirtschaft sowie das fehlende Interesse der Profiteure des heutigen Systems, etwas zu ändern.

Fazit

Die Vermögensverteilung hängt eng mit der Schuldenverteilung zusammen. Man sollte nie das eine ohne das andere betrachten. Die grundsätzliche Verteilung der Schulden ist im Rahmen des heutigen volkswirtschaftlichen Finanzierungssystems sinnvoll, führt aber automatisch und unumgänglich zu starken Geldflüssen von Arbeitenden zu Vermögenden. Die Entwicklungen der letzten Jahrzehnte haben das Vermögen im Vergleich zum Bruttoinlandsprodukt so weit nach oben getrieben, dass die Kapitaleinkommen das Arbeitseinkommen massiv reduzieren und die Schulden immer stärker wachsen müssen, um den Konsumkreislauf aufrecht zu erhalten. Das gilt auch international.

Die derzeit niedrigen Zinsen senken zwar vorübergehend die Kapitalkosten. Langfristig wird aber auch das keine Lösung sein, denn die Vermögensblasen wachsen dadurch ebenso stark an, wie die Schuldenblasen. Zudem planen die Rating-Agenturen, Europa in seiner Kreditwürdigkeit herabzustufen, wodurch der Zinssatz für neue Staatsanleihen steigt. Damit geht die Macht immer mehr in die Hand weniger Reicher über, die sich spätestens seit 2008 auch immer mehr Sachvermögen aneignen. Kommt der monetäre Crash, ist derjenige König, welcher das Sachvermögen besitzt. In diesem Sinne kann es nicht das Interesse der Staaten sein, das öffentliche Vermögen zu privatisieren. Und die Bürger sollten sich hüten, sich ihre Macht noch weiter nehmen zu lassen. Verteilung ist nicht nur eine Frage des Wohlstands sondern auch der ideellen und praktischen Vorherrschaft (siehe auch Der Beweis – die USA ist/ hat keine Demokratie mehr). Wir brauchen eine soziale Marktwirtschaft und keine Verhältnisse wie in den 1920er Jahren. Wer diese Verhältnisse schafft, macht sich mitschuldig an dem Leid der Bevölkerung all der „Verliererländer“ und den Radikalisierungen, die damals fatal endeten.

Weiterführender Artikel zu Lösungen: Finanzkrise, Staatsschuldendesaster; wo ist der Ausweg?

Disclaimer: In diesem Beitrag ging es zunächst vor allem um Geldvermögen. Sachvermögen kommt eine ähnlich starke Bedeutung zu, gehorcht aber etwas anderen Gesetzmäßigkeiten und bedarf daher einer anderen Betrachtung. Dazu wird es einen weiteren Artikel geben.

* BIP = Bruttoinlandsprodukt

** Die Schwierigkeit ist dabei, dass sie am effektivsten international eingeführt werden müsste, damit keine Kapitalflucht stattfindet. Doch das Argument stimmt nicht ganz, z.B. ein Aldi kann nicht mit seinem Kapital flüchten, weil er auf die Einnahmen im Land angewiesen ist.

Pingback: Da fliegt mir doch der Euro weg… | Euer Fels im Augsburger Land

Pingback: Geldvermögen = Schulden - Schuldenkrise - wo ist der Ausweg?

Inzwischen ist bei vielen angekommen, dass die offiziellen Zahlen zur Vermögensverteilung auf sehr unzureichenden Daten basieren und bei weitem nicht die Realität darstellen.

Hier eine aktuelle Studie des DIW:

http://diw.de/documents/publikationen/73/diw_01.c.513261.de/dp1502.pdf

und eine Analyse, die auf Nachdenkseiten veröffentlicht wurde:

http://www.nachdenkseiten.de/?p=12782

Pingback: Steuern verschlimmern die Vermögensverteilung

Zitat zum Thema:

„Die Staatsschulden sind das buchhalterische Gegenstück zu den Nettofinanzierungsüberschüssen des Privatsektors. Die entsprechenden Grössenordnungen kann man der Volkswirtschaftlichen Gesamtrechnung entnehmen. Wir tun dies exemplarisch am Beispiel der EU und der letzten fünf Jahre.

In diesem Zeitraum von 2010 bis und mit 2014 hat nicht nur der private Haushaltssektor (historische gesehen in etwa normale) Überschüsse von rund 1400 Milliarden Euro erzielt. Nein, auch der Unternehmenssektor hat etwa 1300 Milliarden mehr eingenommen als er samt Investitionen, Löhnen, Steuern und Dividenden ausgegeben hat. Insgesamt sind so neue Guthaben im Umfang von etwa 2600 Milliarden Euro entstanden. Dafür braucht es natürlich auch entsprechende Schuldner, nämlich das EU-Ausland (insbesondere die USA) und vor allem die EU-Staatshaushalte. Ihr kumuliertes Nettofinanzierungsdefizit diese fünf Jahre beläuft sich auf rund 2600 Milliarden. Davon 440 allein für Spanien (Wir verwenden runde Zahlen, weil die Statistiken eine hohe Fehlermarge enthalten).“

http://www.flassbeck-economics.de/vollgeld-voll-daneben-wir-fuehren-die-falsche-debatte/

und weiter:

„Um das zu beurteilen muss man wissen, dass in einer normalen Lehrbuch-Wirtschaft die Privathaushalte sparen und damit die Investitionen (oder zumindest einen Teil davon) der Unternehmen und des Staates in dieser Nettorechnung finanzieren. Die Haushalte sparen, die Unternehmen und der Staat verschulden sich bei ihnen. Von dieser Normalität haben wir uns in dreifacher Weise entfernt: Erstens braucht die moderne Dienstleistungswirtschaft immer weniger Investitionen. Zweitens erzielen die Unternehmen dank Monopolpreisen, Dumpinglöhnen und Steuertricks neuerdings beträchtliche, chronische Überschüsse. Drittens werden die Einkommen der Haushalte immer ungleicher verteilt. Dadurch sind die ärmeren Haushalte auf Zuschüsse des Staates angewiesen, die dieser mangels Steuereinnahmen auf Pump finanzieren muss.

Unter dem Strich läuft das darauf hinaus, dass der Wirtschaftskreislauf nur noch aufrechterhalten werden kann, indem der Staat den Konsum der (ärmeren) Haushalte mit immer neuen Schulden finanziert (Genaueres kann man hier und hier nachlesen). Für Deutschland stimmt das natürlich nicht, weil das Land systematisch das Ausland als Gläubiger aller seiner Netto-Forderungen benutzt.“