All die Prognosen, die „Gelddruckorgie“ der Notenbanken in Japan, USA und Europa würden in eine Inflation, ja sogar Hyperinflation führen, sind spätestens durch die letzten 8 Jahre widerlegt worden. Die Zentralbanken brachten in dieser Zeit eine Summe von 8 Billionen Dollar in Umlauf und trotzdem kämpft beispielsweise Europa, nicht in eine Deflationsspirale zu stürzen. Die Inflation liegt mit -0,4% bis +0,1% weit unter dem anvisierten Inflationsziel von 1 bis 2%. (Die Zusammenhänge und Irrtümer wurden bereits im Artikel Inflation – Offenbarungseid der Wirtschaftstheorie und der Zentralbanken aufgearbeitet.)

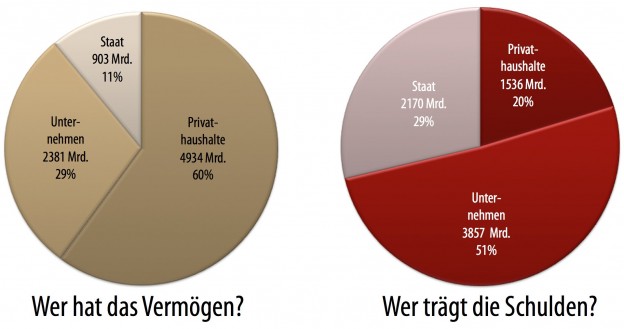

Das ist durchaus logisch, denn die Zentralbank bringt nur billige Kredite an Privatbanken in Umlauf, sie darf keinerlei Geld oder Kredite an Staaten, Unternehmen oder Privatpersonen geben. Und bei den Banken fließt diese Geld größtenteils in Spekulationsobjekte und Geldanlagen. Es ist kein Wunder, dass die Aktienkurse [Jim Rogers] und Immobilenpreise explodieren und dass Abermilliarden für Fusionen von Unternehmen aufgewendet werden (siehe beispielsweise Übernahmeangebot von Bayer an Monsanto über 62 Mrd. Dollar [Berechnungen dazu] oder die Übernahme von Kuka durch den chinesischen Konzern Midea). Die Unternehmen, die mit Geld Wertschöpfung betreiben würden, sind aber kein Stück kreditwürdiger geworden und auch Privatpersonen wollen und können sich in einem Umfeld mit hohen Ausgaben und Risiken nicht verschulden. So führt das „billige Geld“ nicht zu mehr Konsum, also nicht zu mehr Unternehmenseinnahmen, höheren Löhnen und hoher Nachfrage, also auch nicht zu höheren Preisen oder Inflation.

Der Finanzprofi David Stockmann, zwischen 1981 und 1985 Kabinettsmitglied unter dem damaligen Präsidenten Ronald Reagan, geht aber noch einen Schritt weiter. Aus seiner Sicht ist die Niedrigzinspolitik der Banken sogar an der Deflation schuld: weiterlesen …